با افزایش اهمیت روزافزون بیت کوین و فناوری پولهای رمزنگاری شده، بر آن شدیم در پروندهای ویژه به بررسی اینتکنولوژی بپردازیم.

پول رمزنگاری شده یا پول اینترنتی نامهایی هستند که در سالهای اخیر بسیار از آن شنیدهایم. بیت کوین واحد پولی است که با وعدهی رهایی از سیستمهای دست و پاگیر و بعضا بحران ساز متمرکز مالی متولد شده است. با توجه به ارائهی تعرایفی گنگ و سخت، تصمیم گرفتیم تا با تهیهی مجموعهی مقالاتی در زومیت، نگاهی به بیت کوین و آنچه که در پس پردهی این نام نهفته، داشته باشیم.

شاید سادهترین تعریف از بیت کوین، تشریح آن بهعنوان یک واحد پول رمزنگاری شده و مجازی باشد که از امنیت بالایی برخوردار است. بیتکوین را باید فرزند خلف اینترنت و فناوریهای روز بدانیم. بسیاری بیت کوین را واحد پول آینده میخوانند. شماری نیز این واحد پول را روشی برای رهایی از سیستم متمرکز مالی میدانند که مسبب بسیاری از بحرانهای مالی و عدم مدیریت صحیح پول در اقتصاد است. این افراد ظهور بیتکوین را به فال نیک گرفته و استفادهی گسترده از آن را پایانی بر سلطه، رکود و نابرابری میخوانند. اما به واقع بیت کوین چیست؟ چه کسی آن را خلق کرده و این واحد پولی چگونه قادر است در برابر تقلب، هک و نفوذ، به سادگی تعاریف ارائه شده از آن مقاومت کند؟ چرا بیتکوین برتر از سیستمهای پولی کنونی است؟ در این سیستم از چه روشی برای تبادل پول استفاده میشود؟ اقتصاد حول بیت کوین چه وضعیتی دارد؟ آیا بیت کوین تنها پول رمزنگاری شده است یا واحدهای پولی دیگری با الهام از فناوری بیتکوین ایجاد شدهاند؟

سوالات مطرح شده تنها بخشی از پرسشهایی است که شاید با شنیدن نام بیتکوین در یک ذهن کنجکاو ایجاد شوند. تلاش برای پاسخ به سوالات فوق در کنار تعاریف گنگ و بعضا گیج کننده در وب فارسی ما را بر آن داشت تا مفهوم بیت کوین را در مجموعهی مقالاتی از جنبههای مختلف بررسی کنیم. البته باید به این نکته اشاره کنیم که امروزه بیت کوین تنها پول رمزنگاری شده نیست، هرچند اولین، شناخته شدهترین و با ارزشترین پولهای رمزنگاری شده است، از اینرو اطلاق نام بیتکوین در مجموعه مقالات زومیت به معنای بررسی موردی این پول نیست، بلکه هدف بررسی فناوری پولهای رمزنگاری شده است. در زومیت، بیت کوین را از جنبههای مختلف مورد بررسی قرار داده و در انتها نگاهی به افراد تاثیرگذار دخیل در این پروژه و در راس آنها ساتوشی ناکاموتو خواهیم داشت.

در بخش اول سعی میکنیم تا چرایی ایجاد بیت کوین را با بررسی نقاط ضعف سیستمهای مالی کنونی مورد بررسی قرار دهیم. همچنین در این بخش نحوهی تولد این سیستم را مورد بررسی قرار میدهیم. بخش دوم به مفاهیم فنی و تشریح فرآیند عملکرد بیتکوین اختصاص دارد. در این بخش سعی میکنیم تا فرآیند انتقال پول، تولید سکهی جدید و واقعیتهای ریاضی در مورد بیت کوین را مورد بررسی قرار دهیم. در بخش سوم به کنکاش زیر نقاب ساتوشی ناکاموتو پرداخته و گمانهها و ادعاهای مطرح شده در رابطه با هویت واقعی ناکاموتو را بررسی میکنیم. نهایتا در قسمت چهارم، نگاهی به اهمیت بلاکچین، هستهی اصلی فناوری بیتکوین و تاثیر آن روی سایر حوزهها خواهیم داشت.

نگاهی به مشکلات نظام پولی جهان

کافی است تا گشتی در اینترنت زده و شماری از مطالب منتشر شده در تشریح بیتکوین را مطالعه کنید، نقطهی مشترکی که اغلب مقالات و مطالب منتشر شده در مورد بیت کوین به آن اشاره میکنند، رهایی از مشکلات سیستم پولی کنونی مورد استفاده در صورت مهاجرت به سمت بیت کوین است، اما تقریبا در هیچ یک از موارد، اشارهای به نواقص موجود در سیستم پولی کنونی نمیشود. شاید از جملهی مواردی که در بسیاری از نوشتهها تاکید بسیاری روی آن شده، سهولت انتقال بیتکوین از شخصی به شخص دیگر در بعد جهانی است، چراکه با استفاده از بیتکوین میتوان مبلغ دلخواه خود را در تنها در چند دقیقه فارغ از نزدیک یا دور بودن شخص مورد نظر، به حساب وی واریز کرد و برای این واریز نیز درصدی از میزان واریز شده به نام عوارض یا موارد دیگر کسر نخواهد شد. اما انتقال ساده و بدون دردسر پول تنها قابلیت بیت کوین نبوده و تنها ضعف سیستم پولی کنونی نیست، بلکه فاکتورهای بسیار مهمتری وجود دارند که انتقال پول بدون عوارض در کنار آنها رنگ میبازد. بهتر است به بحث اصلی خود بازگردیم که بررسی مشکلات موجود در سیستم پولی کنونی مورد استفاده در دنیا است. به نظر نگارنده، بررسی همین مشکلات نقش پررنگی در درک اهمیت بیت کوین دارند. حتی با بررسی نظام پولی جهان میتوان حدس زد که چرا بیت کوین در چند سال اخیر ظهور کرده و بسیار مورد توجه قرار گرفته است. با بررسی نظام پولی میتوان نتیجه گرفت که آیا بیت کوین زادهی ذهن یک هکر علاقمند بوده یا احساس نیاز باعث تولد آن شده؟ حتی میتوان گمانههایی نیز در خصوص چرایی ناشناس بودن خالق بیت کوین مطرح کرد. برای درک بهتر نظام پولی بهتر است در ابتدا شماری از مفاهیم را تعریف کنیم.

پول یا وجه رایج؛ تفاوت چیست؟

پول از جملهی عناصر زندگی بشر است که قدمت آن به چندین هزار سال میرسد. پس از آنکه داد و ستد به یکی از ارکان زندگی بشری تبدیل شد، بشر همواره به دنبال راهی بود تا معاملات خود را سر و شکل منظمتری بدهد، چراکه مبادلهی کالا به کالا بعضا پاسخگوی ظرفیت رو به افزایش مبادلات نبوده و از این رو رفته رفته مفهوم پول در جوامع بشری جا افتاد. بشر ابتدا مواد و عناصر مختلفی را برای استفاده به عنوان یک میانجی برای مبادلات مورد استفاده قرار داد. استفاده از گندم یا سایر مواد در برخی دورههای زمانی ثبت شده، اما رفته رفته بشر به این نتیجه رسید که باید از عنصری به عنوان پول یا میانجی برای انجام معادلات استفاده کند که پنج ویژگی اصلی داشته باشد. این پنج ویژگی که برای اطلاق عنوان پول باید برقرار شوند، شامل قابل حمل بودن، ماندگاری، تقسیم پذیری، برابری مشخصات تمام اجزا و حفظ ارزش در طول سالیان مختلف است. بشر در طی قرون متمادی به این نتیجه رسید که طلا و نقره تمام ویژگیهای تبدیل شدن به پول را دارند و از این رو اولین سکههای ضرب شده در چند هزار سال گذشته، با استفاده از طلا و نقره بود. ورود سکههای ضرب شده از طلا و نقره به برخی کشورها باعث شد تا رونق اقتصادی ایجاد شده و وضع معیشتی مردم بسیار بهبود یابد. از جملهی این کشورها میتوان به روم باستان اشاره کرد که رونق اقتصادی منجر به ایجاد تحولات سیاسی و فرهنگی شده و باعث شد تا این امپراطوری به پیشرفتهای خارقالعادهای دست یابد.

اما آنچه که امروزه برای خرید کالا، خدمات و پرداخت هزینهها مورد استفاده قرار میدهیم، پول نیست، چراکه تمام پنج ویژگیاشاره شده در بالا، در مورد اسناد کاغذی که امروزه در تمام جهان مورد استفاده قرار میگیرد، صادق نیست. شاید از خود بپرسید که دلیل این موضوع چیست؟ پاسخ این سوال بسیار ساده است؛ تمام وجههای رایج مورد استفاده در کشورهای جهان، بدون پشتوانه هستند. شاید این پاسخ در ابتدا دور از ذهن و غیرمنطقی به نظر برسد، در واقع بسیاری از شنیدهها و باورهایی موجود در ذهن اغلب مردم جامعه حکایت از این دارد که پول با پشتوانهی طلا چاپ میشود، در حالی که پس از سال ۱۹۷۱ تمام واحدهای پولی وابسته به دلار که یک ارز جهانی است، بدون پشتوانه چاپ میشوند. این موضوع در مورد ریال ایران نیز صادق است. اما چاپ اسکناس و ضرب سکهی بدون پشتوانه به چه معنی است و چرا باید میان پول و وجه رایجی (money VS Currency) که این روزها مورد استفاده قرار میگیرد، تفاوت قائل شد؟ پاسخ در عدم برقراری تمام پنج شرطی است که در سطرهای بالا در مورد آن توضیح دادیم. اسکناس و سکههایی که بدون پشتوانه چاپ یا ضرب میشوند، قابلیت حفظ ارزش خود را ندارند؛ شاید این دلیل برای شما بسیار ملموس باشد، چراکه ارزش وجه رایج در کشورمان نیز در سالهای اخیر بسیار کاهش یافته و با نگاهی طولانی مدت میتوان دید که این کاهش ارزش در سالهای متمادی اتفاق افتاده و شدت آن در چند سال اخیر بسیار بیشتر بوده است. کاهش ارزش وجه رایج تنها در مورد کشورمان نبوده و این موضوع گرییان اقتصاد جهانی و به بیان بهتر تمام اقتصادهای دلار محور را گرفته است، بطوریکه ارزش دلار آمریکا بصورت میانگین در هر سال ۲ درصد کاهش پیدا میکند. پس نتیجه میگیریم که اغلب واحدهای پولی و وجههای رایجی که در کشورها مورد استفاده قرار میگیرند، پول نیستند، چراکه پنجمین و مهمترین فاکتور تبدیل شدن به پول که همان حفظ ارزش است، در هیچ یک از واحدهای پولی، مخصوصا دلار وجود ندارد. اما دلیل این موضوع چیست؟ در ادامه به تشریح این موضوع و چرایی چاپ پول بدون پشتوانه پس از سال ۱۹۷۱ خواهیم پرداخت.

ظهور تا سقوط یک نظام پولی

به نظر شما در طول دوران حیات بشر چه تعداد واحد پولی متولد شده و از بین رفته است؟ آیا بشر از ابتدای ورود پول و یک میانجی برای تسهیل معاملات از یک نظام پولی واحد تبعیت کرده؟ در طول هزاران سال از حیات بشر روی کرهی زمین، بیش از چند صد واحد پولی متولد شده و بنا به دلایل متفاوتی از بین رفتهاند. جنگ و پایان دوران سلطنت یک خاندان را میتوان دلیلی بر پایان یک واحد پولی خواند، اما از منظر اقتصادی دلایل دیگری نیز در این ماجرا دخیل است. مایک مِلونی، یکی از اقتصاددانانی است که ظهور تا سقوط سیستم پولی را به هفت مرحله تقسیم کرده است. این هفت مرحله به ترتیب شامل موارد زیر است:

- استفاده از طلا یا نقره و ضرب سکه با استفاده از این عناصر با ارزش

- توسعهی اقتصادی و پیشرفت جامعه از منظر اقتصادی، فرهنگی و سیاسی

- پیدایش انتظارات سیاسی و ایجاد ارتش

- استفاده از ارتش برای کشورگشایی که ناشی از وفور منابع و قدرت اقتصادی است

- تحمیل هزینههای جنگ و کاهش سهم طلا و نقره در چاپ پول (آغاز چاپ پول بدون پشتوانه)

- ایجاد تورم و افزایش قیمت کالاها در اثر چاپ پول بدون پشتوانه

- افزایش قیمت طلا و نقره و سقوط واحد پول

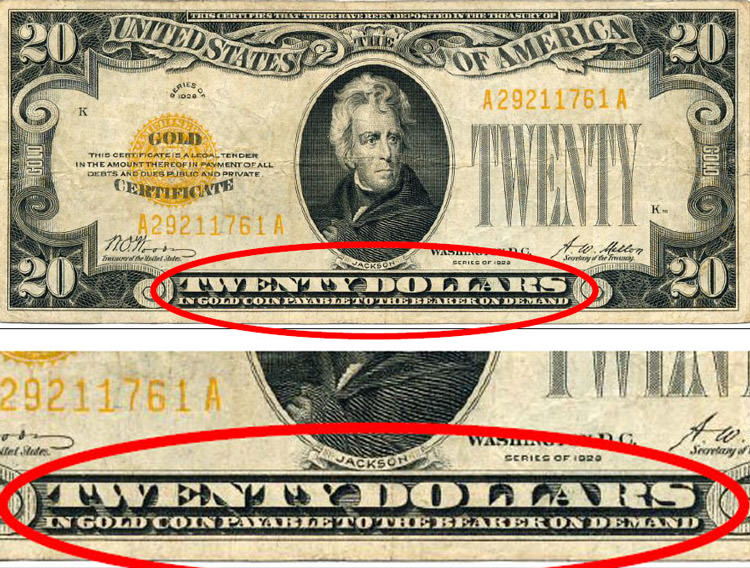

در طول تاریخ بسیاری از کشورها و امپراطوریها با طی مراحلی که در بالا به آن اشاره کردیم، راه سقوط را در پیش گرفتهاند. البته روز به روز مدل تبعیت از این مدل تغییراتی را به خود دیده است. در دوران باستان خبری از چاپ اسکناس نبوده و برای مثال رومیان در مرحلهی پنجم که حاکی از کاهش میزان سهم طلا و نقره در فرآیند چاپ پول یا به قولی چاپ پول بدون پشتوانه است، رفته رفته میزان مس مورد استفاده در سکههای خود را افزایش دادهاند که این روزها با چاپ اسکناسهای کاغذی بدون پشتوانه نمود پیدا میکند. البته بهتر است به این نکته اشاره کنیم که اسکناسی که تعهدی برای برابری آن با میزان مشخصی از طلا باشد، ارزشی برابر طلا یا نقرهای که آن را پشتیبانی میکند، دارد، پس نمیتوان تمام اسکناسهای مورد استفاده در تاریخ را بدون پشتوانه عنوان کرد. برای مثال روی ۲۰ دلاریهای چاپ شده پیش از منقضی شدن پیمان برتون وودز، عبارتی ثبت شده که پشتیبانی سکهی طلای ۲۰ دلاری از این اسکناس را یادآوری میکند.

مصداق بارز طی هفت مرحلهی فوق در عصر جاری را نیز در ادامه تشریح خواهیم کرد. نظام پولی کنونی جهان، عمری ۱۴۰ ساله دارد. در اولین روزهای سال ۱۸۸۰ میلادی، استفاده از طلا به عنوان پشتوانهای برای پول کاغذی مورد استفاده قرار گرفت. در آن زمان، یک اسکناس ۲۰ دلاری آمریکا از طریق یک سکهی طلای ۲۰ دلاری پشتیبانی میشد. یعنی امکان مراجعه به بانک و مطالبهی سکهی بیست دلاری با پرداخت اسکناس ۲۰ دلاری وجود داشت. همانطور که پیش از این نیز اشاره کردیم، رونق اقتصادی ایجاد شده باعث شد تا بشر از نظر اقتصادی و فرهنگی پیشرفتهایی را به خود ببیند تا اینکه آتش جنگ جهانی اول روشن شد. در خلال سالهای جنگ جهانی اول و دوم، آمریکا به واسطهی اینکه از میدان نبرد فاصلهی زیادی داشت، نفع زیادی برد. با توجه به اینکه توجه صنایع اغلب کشورهای اروپایی به تولید جنگ افزار معطوف شده بود، آمریکاییها در ازای دریافت طلای دولتهای اروپایی، به صادرات اقلام مورد نیاز اروپاییها پرداختند و روز به روز به طلای ذخیره شده در خزانهداری آمریکا افزوده شد؛ در پایان جنگ جهانی دوم، آمریکا بیش از دو سوم از کل ذخایر طلای جهان را مال خود کرده بود. البته در ماههای پایانی جنگ جهانی دوم، آمریکا نیز وارد نبرد شد که همین موضوع باعث شد تا آمریکاییها نیز درگیر چاپ پول، بیش از ارزش واقعی طلای موجود در خزانهی خود شوند که نهایتا این موضوع ارزش هر ۵۰ دلاری را معادل یک سکهی طلای ۲۰ دلاری کرد.

در پایان جنگ جهانی دوم، سران کشورهای مطرح جهان که بالغ بر ۴۲ کشور بودند، گرد هم آمدند تا سر و سامانی به نظام پولی جهان دهند. در پایان این گردهمایی، سیستم برِتون وودز (Bretton Woods) در کنار دو نهاد جهانی صندوق بینالمللی پول و بانک جهانی ترمیم و توسعه متولد شدند. به زبان ساده، سیستم برتون وودز یک نظام پایه طلا-دلار بود. بدین ترتیب که تمام ارزهای جهانی براساس دلار پشتیبانی شده و دلار نیز براساس طلایی که آمریکا ذخیره کرده بود، پشتیبانی میشد. آمریکا به پشتوانهی طلایی که بیش از طلای جهانی بود، دلار چاپ میکرد و سایر ارزهای جهانی نیز توسط دلار آمریکا پشتیبانی میشدند. سیستم برتون وودز تا میانههای دههی ۶۰ میلادی به خوبی پاسخگوی نیاز نظام پولی جهان بود. رشد پرشتاب اقتصاد جهانی در مقایسه با افزایش محدود قیمت طلا، باعث شد تا نگرانیهایی در میان کشورهای اروپایی ایجاد شود. براساس سیستم برتون وودز، آمریکا متعهد بود تا در قبال دریافت دلار، میزان طلای تعیین شده را به کشورهای اروپایی و نهادهای رسمی مالی بازگرداند. در میانههای دههی ۶۰ میلادی، شارل دوگل، رئیس جمهور فقید فرانسه، با ایراد یک سخنرانی بحث بازگرداندن طلا در قبال تحویل دلارهای موجود در صندوق ذخیرهی کشورهای اروپایی را مطرح کرد. به این ترتیب بسیاری از کشورها با بازگرداندن دلارهای آمریکا، خواستار دریافت طلایی شدند که در اختیار آمریکا بود. این روند تا آگوست ۱۹۷۱ ادامه داشت تا اینکه ذخایر طلای آمریکا به نصف کاهش یافت و در راستای توقف این روند، ریچارد نیکسون، رئیس جمهور وقت آمریکا بصورت یک طرفه، سیستم برتون وودز را لغو کرد. از همین زمان، دیگر دلار توسط طلا پشتیبانی نشده و سایر ارزهای جهانی که به واسطهی پشتیبانی شدن از سوی دلار، پشتوانهی طلا داشتند، به یکباره به پول بدون پشتوانه تبدیل شدند.

چاپ پول بدون پشتوانه به معنای افزایش نقدینگی است. در اقتصاد، افزایش نقدینگی رابطهی مستقیمی با افزایش تورم دارد. در کنار چاپ پول بدون پشتوانه توسط دولت، سیستم بانکداری نیز نقش بسیار تعیین کنندهای در افزایش نقدینگی دارد. یکی از روشهایی که به روشی دیوانهوار به افزایش نقدینگی در جامعه دامن میزد، سیستم بانکداری ذخیره کسری که این روزها در اغلب کشورهای جهان اجرا میشود. در سیستم بانکداری ذخیرهی کسری، بانک مجاز است تا تنها بخشی از سپردهی مشتری خود را بصورت فیزیکی نگهداری کند. هر چند مشتری مبلغ واریز شده را در حساب خود مشاهده میکند، اما بانک تنها بخشی از این پول را بصورت فیزیکی در اختیار دارد. بانکها برای افزایش درآمد خود، با حفظ بخشی از سپردههای کاربران، باقی مانده را بصورت وام در اختیار مشتریان دیگرشان قرار داده و از سود حاصل از بازپرداخت وام کسب درآمد میکنند. بهتر است این سیستم را با مثالی عنوان کنیم تا درک آن راحت باشد.

حالتی را در نظر بگیرید که در آن نرخ ذخیره ۱۰ درصد باشد. در این حالت بانک در هر زمان تنها ۱۰ درصد کل مبلغ سپردههای مشتریانش را نگه میدارد. از این رو اگر ۱۰ میلیون تومان در بانک واریز شد، این مبلغ میتواند طی ۵۰ مرحله وام به ۹۹٫۵۴۰٫۰۰۰ تومان تبدیل شود. این افزایش به صورت زیر است. در مرحله اول به دلیل نرخ ذخیره ۱۰ درصد بانک یک میلیون تومان را نگه داشته و ۹ میلیون تومان را وام میدهد. مشتری که وام گرفته، به احتمال زیاد این پول را برای خرید کالایی مصرف میکند. فرد دوم که این پول را دریافت میکند، به احتمال زیاد این پول را در بانک دیگری واریز میکند. در بانک دوم نیز به دلیل اینکه نرخ ذخیره ۱۰ درصد است از این ۹ میلیون تومان ۹۰۰٫۰۰۰ تومان نگه داشته شده و ۸.۱ میلیون تومان وام داده میشود. این چرخه همینطور ادامه مییابد تا جایی که ۱۰ میلیون تومان اولیه تبدیل به ۹۹٫۵۴۰٫۰۰۰ تومان می شود. در وقع سیستم بانکداری ذخیرهی کسری باعث شده تا حجم نقدینگی ۱۰ برابر بیشتر شود. البته هیچ یک از مشتریان اطلاعاتی از روند پشت پرده نداشته و همگی اعداد مورد نظر خود را در زمان کنترل حسابهایشان میبینند. البته در صورتی که تمام مشتریان بانک، بصورت همزمان بخشی از موجودی خود را از بانک طلب کنند، به دلیل نگهداری کسری از موجودی، بانک وارد بحران میشود که البته با وجود بانک مرکزی در تمام کشورها، این موضوع نیز تا حدودی حل شده است.

نمونهای روشن از نتیجهی سیستم ذخیره کسری، بحران اخیر آمریکا است که به واسطهی بهرهگیری از دلار به عنوان یک ارز بینالمللی، این کشور بحران مالی خود را به تمام کشورها صادر کرد. ارائهی وامهای بی حد و حصر توسط بانکهای آمریکایی و هجوم مردم به بخش مسکن، حبابی اقتصادی را در این کشور ایجاد کرد که انفجار این حباب نتیجهای جز از بین رفتن ۳۰ میلیون فرصت شغلی در آمریکا نداشت. البته آمریکا با تبدیل کردن دلار به یک ارز بینالمللی، بحران و تورم خود را به تمام کشورها صادر میکند. دلیل اینکه در زمان ایجاد بحران اقتصادی اغلب کشورهای جهان با بحران اقتصادی روبرو میشوند، دلار محور بودن تمام اقتصادها است.

از مکتب اقتصاد اتریش تا نظام پولی بریکس؛ راه حل چیست؟

مطالعه در مکاتب اقتصادی مختلف نشان از این دارد که شماری از این اقتصاددانها وجود این مشکل را در چند دههی گذشته پیش بینی کردهاند. برای مثال میتوان به مکتب اقتصادی اتریش اشاره کرد. از جملهی نظریه پردازانی که پایان نظام پولی بدون پشتوانه مخصوصا نظام کنونی را پیش بینی کردهاند میتوان به هایک، میزس و میلتون فریدمن اشاره کرد.

میلتون فریدمن از جملهی اقتصاددانانی است که در دههی نود میلادی و زمانی که اینترنت در اولین روزهای توسعهی خود قرار داشت، ظهور پدیدهای نظیر بیتکوین را پیشبینی کرده است. همانطور که اشاره کردیم، وی یکی از نظریه پردازان اقتصادی است که به اصول مکتب اقتصادی اتریش اعتقاد داشته و بکارگیری سیاستهایی نظیر سیستم ذخیرهی کسری مورد استفاده در بانکها و چاپ پول بدون پشتوانه را دلیل اصلی از هم پاشیدن نظام پولی کنونی جهان عنوان کردهاند.

البته در کنار فریدمن، نظریه پردازان دیگری از مکتب اقتصادی اتریش وجود دارند که بیت کوین را راهحل نهایی نمیدانند. این افراد براساس تفسیر اصول این مکتب، بیت کوین را فاقد تمام ویژگیهایی میدانند که میتواند همچون طلا یا نقره به عنوان یک واحد پولی مورد استفاده قرار گیرند. در هر صورت کنار گذاشتن نظام پولی کنونی مورد استفاده در جهان که به پایان دوران خود میرسد، اجتناب ناپذیر است و بسیاری از کارشناسان پایان دوران دلار را بسیار نزدیک پیش بینی میکنند.

دولتمردان آمریکا به شدت با هر گونه راهحلی که در هدف آن ارائهی یک سیستم مالی جدید برای فعالیت همزمان با دلار یا رقابت با آن باشد، برخورد میکنند. برنارد وان هاوس یکی از افرادی است که با آگاهی از وضع وخیم نظام پولی جهان، اقدام به ضرب و چاپ اسکناس با عنوان دلار آزادی یا Liberty Dollar کرد. همانطور که اشاره کردیم، دولتمردان آمریکا از چنین اقداماتی استقبال نمیکنند، از اینرو برنارد وان هاوس به ۲۲ سال زندان محکوم شده است. براساس اطلاعات ارائه شده توسط برنارد وان هاوس، شخصی با اسم مستعار ساتوشی ناکاموتو، در جریان یک کنفرانس که شرکتکنندگان آن را هکرهایی از سراسر جهان تشکیل داده بودند، ایدهی وی را بسیار پسندیده و آن را کار بسیار جالبی عنوان کرده است. این کنفرانس که در آمستردام برگزار شده، دقیقا پس از انتشار دلارهای آزاد وان هاوس و چندی پیش از ظهور بیت کوین بوده است.

همانطور که اشاره کردیم، دلار آمریکا و مشکلات اقتصاد بدون پشتوانهی این کشور، اقتصاد اغلب کشورها را تحت تاثیر خود قرار داده است. شاید از خود بپرسید که راهحل فرار از چنین نظام پولی برای کشورمان چیست؟ شماری از کارشناسان اقتصادی در سالهای گذشته با هشدار آیندهای مبهم و پایان دوران دلار، پیشنهاداتی را نیز در این راستا ارائه کردهاند. از جملهی این راهکارها که شمار دیگری از کشورها نیز به طرف آن حرکت میکنند، مبادلهی کالاها با استفاده از وجه رایج دو کشور یا انتقال طلا است. برای مثال میتوان نفت را در ازای دریافت طلا صادر کرد. برخی از کشورها قدرتمند از لحاظ اقتصادی نیز پا را فراتر گذاشته و سیستم مالی جدیدی را با عنوان BRICS تشکیل دادهاند. این سیستم متشکل از پنج کشور است که جزو اقتصادهای برتر دنیا نیز هستند؛ نام BRICS نیز برگرفته از نام اول کشورهای برزیل، روسیه، هند، چینو آفریقای جنوبی است. این پنج کشور در پی آن هستند تا مبادلات تجاری خود را از بند دلار رها کرده و نظام پولی جدیدی را معرفی کنند.

در پایان باید به این نکته اشاره کرد که پایان دوران دلار اجتناب ناپذیر است و از اینرو است که پدیدهای با نام بیتکوین در سالهای اخیر بسیار مورد توجه قرار گرفته است. بسیاری بازگشت به طلا و نقره را پیشنهاد میدهند، اما آیا در عصر فناوریهای نوین و اینترنت، بازگشت به طلا و نقره منطقی به نظر میرسد؟ شاید بیت کوین به عنوان طلای دیجیتال بتواند نقش تاثیرگذارتر و موثری را در مبادلات جهانی و تبدیل شدن به پول بینالمللی بازی کند؟ در واقع خصوصیات بیت کوین بسیار منطبق بر شرایط امروز جهان بوده و با پیشرفتهای دانش بشری نیز مطابقت دارد؟

بیت کوین چگونه متولد شد؟

همه چیز با انتشار مقالهای با عنوان بیت کوین: سیستم نقطه به نقطه پول الکترونیک (Bitcoin: A Peer-to-Peer Electronic Cash System) در روز جمعه ۱۰ آبان ۱۳۸۷ (۳۱ اکتبر ۲۰۰۸) آغاز شد. این مقاله در ۹ صفحه تنظیم شده بود. در این مقاله بصورت جامع در خصوص یک سیستم پرداخت نقطه به نقطه یا پیر تو پیر با عنوان بیت کوین توضیحاتی ارائه شده و حتی بخشی از کدهای توسعه یافته برای پیادهسازی این سیستم نیز درون این مقاله گنجانده شده بود. نویسندهی این مقاله کسی نیست جز ساتوشی ناکاموتوی معروف اما ناشناخته؛ ناکاموتو پس از انتشار مقالهاش، مشغول پیادهسازی کدها بصورت متن باز شد و سیستم بین کوین را در ژانویه سال ۲۰۰۹ رسما معرفی کرد. بیت کوین را باید اولین سیستم پولی غیرمتمرکزی بدانیم که پا به عرصهی وجود گذاشت.

توسعه و معرفی یک سیستم با اسم مستعار را باید حرکت هوشمندانهای خواند، چراکه توجه افراد به جای پرداختن به شخصیت توسعه دهنده و ابداع کنندهی این سیستم، جلب کارکرد خود سیستم خواهد شد. به واقع میتوان سیاست در پیش گرفته شده توسط ناکاموتو را نیز دارای چنین اثری خواند. نهایتا باید به این نکته اشاره کرد که امروز، بیت کوین بسیار بزرگتر از ساتوشی ناکاموتو است.

در قسمت اول مجموعه مقالاتی که برای بیت کوین منتشر کردیم، به سراغ بررسی چرایی تولد این سیستم پرداختیم. بررسی نظام پولی کنونی جهان بهترین روش برای تشریح لزوم تولد بیت کوین است، به بیان بهتر، با نگاهی به وضعیت اقتصاد جهان میتوان به جرات گفت که تولد بیت کوین نه یک سیستم صرفا بهتر و منطبق بر فناوریهای روز، بلکهی اجباری برای رهایی از بحرانهای مالی آینده است. شاید دلیل اینکه شماری ساتوشی ناکاموتو را یک فرد تصویر نکرده و بیت کوین را نتیجهی کار یک سازمان یا تیم میدانند نیز همین باشد، چراکه این سیستم با هدف معین و در زمان مشخصی معرفی شده است. در واقع بیت کوین اغلب ویژگیهای طلا و نقرهای را دارد که در زمان باستان از آن به عنوان پول استفاده میشد و تا چند دهه پیش نیز به عنوان پشتوانهای برای وجههای رایج مورد استفاده قرار میگرفت.

در قسمت بعد از سری مقالات بیت کوین، به سراغ عملکرد فنی پول رمزنگاری شده خواهیم رفت. در قسمت دوم مفاهیم فنی بیت کوین بررسی خواهند شد. لطفا نظرات خود در این رابطه را با ما و دوستانتان به اشتراک بگذارید؟